Warren Buffett, uma vez que se refere a derivativos como "armas financeiras de destruição em massa", e era inevitável que eles começam a causar estragos no nosso sistema financeiro em algum ponto. Enquanto as coisas pode parecer um tanto calma em Wall Street, no momento, a verdade é que uma grande quantidade de problemas está borbulhando sob a superfície.

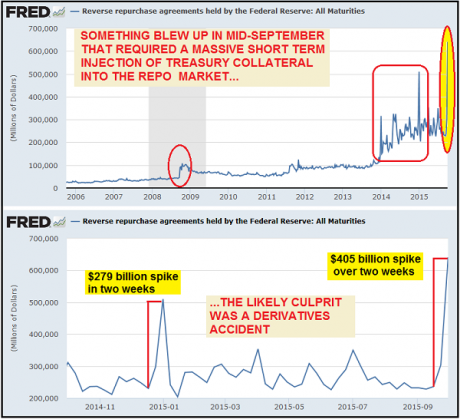

Como você verá abaixo, algo aconteceu em meados de setembro que exigiu um aumento sem precedentes 405.000 milhões de dólares de activos de garantia do Tesouro no mercado de repo. Eu sei - isso soa muito complicado, por isso vou tentar quebrá-lo mais simples para você. Parece que algumas grandes instituições já começaram a entrar em uma quantidade significativa de problemas por causa de toda a aposta imprudente que eles têm feito. Isso é algo que eu tenho avisado que iria aconteceruma e outra vez. Na verdade, eu escrevi sobre isso tanto que meus leitores regulares são, provavelmente cansado de ouvir sobre isso. Mas isso é o que vai causar o colapso do nosso sistema financeiro.

Muitos lá fora ficar chateado quando eu comparar negociação de derivativos para o jogo, e talvez seria mais preciso para descrever a maioria dos derivativos como uma forma de seguro. As grandes instituições financeiras nos asseguram que eles passaram a maior parte do risco nesses contratos para os outros e por isso não há razão para se preocupar de acordo com eles.

Bem, pessoalmente eu não comprar suas explicações, e um monte de outras pessoas também não. Em um nível muito básico, primitivo, derivados de negociação é o jogo. Este é um ponto que Jeff Nielson fez de forma muito eloquente em uma peça que ele recentemente publicado ...

Ninguém "entende" derivados. Quantas vezes já ouviu que os leitores pensamento expresso (por favor round-off para o milhar mais próximo)? Por que ninguém entender derivados? Para muitos; a resposta a essa questão é que eles simplesmente têm pensado muito difícil. Para os outros; a resposta é que eles não "pensar" em tudo.Derivativos são apostas. Esta não é uma metáfora, ou analogia, ou generalização. Derivativos são apostas. Período. Isso é tudo que jamais foram. É tudo o que jamais poderá ser.

Uma grande instituição financeira que parece estar em sérios problemas com essas armas financeiras de destruição em massa é Glencore. Ao mesmo tempo Glencore foi considerada a maior empresa de 10 em todo o planeta, mas agora parece estar chegando a rebentar pelas costuras, e uma grande parte do seu problema parece estar ligada a derivados. A seguir vem de Zero Hedge ...

De particular preocupação, segundo eles, foi o uso da Glencore de instrumentos financeiros comoderivativos para se proteger seu comércio de bens físicos contra oscilações de preços. A empresa tinha US $ 9,8 bilhões em derivados brutos em junho de 2015, abaixo dos US $ 19 bilhões em tais posições no final de 2014, levando os investidores a consultar a empresa sobre o balanço.Glencore disse aos investidores o número caiu tão drasticamente por causa de mudanças na volatilidade do mercado este ano, de acordo com pessoas informadas pela Glencore. Quando os preços variam significativamente, ele pode aumentar o valor de cobertura de posições.

No ano passado, houve movimentos de preços extremos, em particular no mercado de petróleo bruto, que caiu de cerca de $ 114 por barril em junho, para menos de US $ 60 o barril até o final de dezembro.Essa resposta não foi satisfatória, disse Michael Leithead, um gerente de carteira do fundo de obrigações no EFG Asset Management, que conseguiu 12000000000 $ a partir do final de março e tem investido em dívida da Glencore.

De acordo com o Bank of America, o sistema financeiro global tem cerca de 100 bilhões de dólares de exposição global a Glencore. Então, se Glencore vai à falência que vai ser um grande evento. Neste ponto, a Glencore é provavelmente o candidato mais provável a ser "os próximos Lehman Brothers".

E não é apenas Glencore que está em apuros. Outros gigantes financeiros como Trafigura estão em profunda angústia também. Coletivamente, o sistema financeiro global tem cerca de metade de um trilhão de dólares de exposição a estas empresas ...

Pior, uma vez que não é apenas Glencore que os bancos estão expostos a muito provável, mas o resto do espaço de negociação de commodities, a sua exposição bruta explode a um número simplesmente impressionante:

Para os bancos, é claro, a Glencore pode não ser a sua única exposição no espaço de negociação de commodities. Consideramos que outros veículos, como a Trafigura, Vitol e Gunvor pode apresentar nos balanços dos bancos, bem (US $ 100 mil milhões x 4?)

Chamá-lo de meio trilhão de dólares em exposição muito altamente alavancado a commodities: uma classe de ativos que tenha sido esmagado no ano passado.

Acumulando esses itens é melhor do que ter dinheiro no banco (Ad)

A grande mídia não está falando muito sobre nada disso ainda, e isso é provavelmente uma boa coisa.Mas, nos bastidores, se move sem precedentes já estão ocorrendo.

Quando me deparei com a informação que eu estou prestes a compartilhar com você, eu estava absolutamente atordoado. Ela vem do investimento em investigação Dynamics, e mostra muito claramente que nem tudo é "bem" no mundo financeiro ...

Algo ocorreu no sistema bancário em setembro que exigia uma operação maciça repo reverso, a fim de forçar o maior já Tesouro injeção colateral no mercado de repo. Normalmente o Fed pode envolver-se em rotina reverse repos como um meio de administrar a taxa de fundos do Fed. No entanto, como você pode ver no gráfico abaixo, houve picos repentinos até na quantidade de acordos de recompra reversa, que tendem a corresponder a algum tipo de crise - a óbvia sendo o colapso de facto do sistema financeiro em 2008:

Bem, esse mesmo artigo que eu acabei de citar liga os problemas em Glencore com esta intervenção sem precedentes ...

O que é ainda mais interessante é que o pico-up em acordos de recompra reversa ocorreu ao mesmo tempo - 16 de setembro - que o mercado de ações embarcou em um precipício mergulho de 8 dias, com o S & P 500 caindo 6% nesse período de tempo. Você vai notar que esta é em torno do mesmo tempo em que um acidente em ações e títulos Glencore começou. Tem sido sugerido por analistas de que um padrão em derivativos de crédito Glencore quer por Glencore ou por entidades financeiras que utilizam derivados para apostar contra esse evento seria análogo ao "momento Lehman" que provocou o colapso de 2008.A culpa no geral mergulho do mercado de ações foi lançada sobre a incapacidade do Fed a elevar os juros. No entanto isso parece ser nada mais do que uma reportagem de capa inteligente para algo muito mais catastrófico que começou a desenvolver a visão nas funções gerais de liquidez do sistema bancário global.

Em 2008, o Lehman Brothers não era "perfeitamente bem" um dia e, em seguida, de repente, desmaiou ao lado. Houve problemas de cerveja sob a superfície com bastante antecedência.

Em 2008, o Lehman Brothers não era "perfeitamente bem" um dia e, em seguida, de repente, desmaiou ao lado. Houve problemas de cerveja sob a superfície com bastante antecedência.

Bem, a mesma coisa está acontecendo agora em gigantes do setor bancáriocomo o Deutsche Bank, e em empresas de negociação de commodities, como a Glencore, Trafigura e O Grupo Noble.

E, claro, uma grande quantidade de peixes menores estão começando a implodir também. Eu encontrei este exemplo postada no Business Insider hoje cedo ...

Em 11 de setembro, Spruce Alpha, um fundo de hedge pequeno, o que faz parte de um grupo de investimento maior, enviou um breve relatório para os investidores.A carta dizia que o fundo 80000000 $ havia perdido 48% em um mês, de acordo com o relatório de desempenho visto pela Business Insider.Não houve comentários incluídos na nota. Nenhuma explicação. Apenas números duro frio.

Wow - como você possivelmente perder 48 por cento em um único mês?

Seria difícil fazer isso, mesmo se você estava realmente tentando perder dinheiro de propósito.

Infelizmente, este tipo de cenário vai ser repetido várias vezes como nós ficar ainda mais fundo nessa crise.

Enquanto isso, nossos "líderes" continuam a dizer-nos que não há nada para se preocupar. Por exemplo, basta considerar que o ex-presidente do Fed, Ben Bernanke está dizendo ...

O ex-presidente do Federal Reserve Ben Bernanke não vê quaisquer bolhas se formando em mercados globais direita agora.Mas ele não acha que você deve tomar sua palavra para ela.E mesmo se você fez, que não é a pergunta certa a fazer de qualquer maneira.Falando em um evento Wall Street Journal na quarta-feira de manhã, Bernanke disse: "Eu não vejo nenhuma grande mispricings óbvias. Nada que se pareça com a bolha da habitação antes da crise, por exemplo. Mas você não deve confiar em mim. "

Eu certamente concordo com essa última frase. Bernanke foi o único a dizer-nos que não ia ser uma recessão em 2008, mesmo depois de um já tinha começado. Ele foi sem pistas de volta, em seguida, e ele é um ignorante hoje.

Eu certamente concordo com essa última frase. Bernanke foi o único a dizer-nos que não ia ser uma recessão em 2008, mesmo depois de um já tinha começado. Ele foi sem pistas de volta, em seguida, e ele é um ignorante hoje.

A maioria dos nossos "líderes" não entendem o que está acontecendo ou eles não estão dispostos a nos dizer.

Então isso significa que temos de tentar descobrir as coisas por nós mesmos o melhor que pudermos. E agora há sinais em torno de nós que outra crise de 2008 em estilo começou.

Pessoalmente, eu estou esperando que haverá muito mais dias como o de hoje, quando os mercados foram relativamente calma e não muito grande notícia aconteceu em todo o mundo.

Infelizmente para todos nós, nestes dias de relativa paz e tranqüilidade está prestes a chegar a uma final muito abrupta.

fonte:

http://www.activistpost.com/2015/10/global-financial-meltdown-coming-clear-signs-that-the-great-derivatives-crisis-has-now-begun.html

0 comentários:

Postar um comentário

Faça seu comentário aqui ou deixe sua opinião.

Observação: somente um membro deste blog pode postar um comentário.